富蘭克林證券投顧表示,川普關稅政策不確定性,造成聯準會決策的難度,然而若參考2018~2019年美中貿易戰經驗,美國製造業及投資活動受創,聯準會於2019年7月底開始採取預防性降息,成功避免經濟衰退。而今若相同情境再度上演,聯準會已有比當時高的利率空間可以再降息救市,為債市撐起升機。值此政策不確定時期,建議採取廣納非投資級債、投資級公司債和公債的精選收益複合債策略,以分散方式防禦下檔風險。亦可趁非投資級債市隨股市拉回的時機,伺機低接以分享更高殖利率機會。

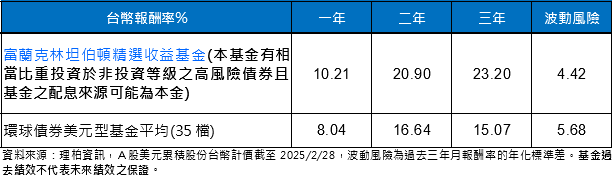

富蘭克林坦伯頓精選收益基金(本基金有相當比重投資於非投資等級之高風險債券且基金之配息來源可能為本金)經理人桑娜.德賽表示,川普重返白宮後,市場焦點先放在關稅政策和政府效率部(DOGE)做法引發的擔憂,繼而造成消費者和企業信心下滑。然而,川普的減稅和放鬆監管乃其重大政見,未來隨著親商政策落實,可望提振市場信心並延續經濟成長。再者,考量關稅將推升通膨、且政府龐大財政赤字壓力仍存,長天期公債殖利率恐還有上揚空間,此時宜以中短天期的高品質債為配置重點。

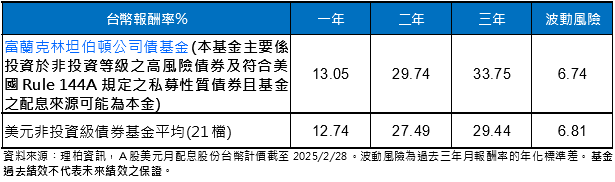

美元非投資級債型基金績效表現。(圖/富蘭克林)

富蘭克林坦伯頓公司債基金(本基金主要係投資於非投資等級之高風險債券及符合美國Rule 144A規定之私募性質債券且基金之配息來源可能為本金)經理人葛倫‧華勒表示,儘管聯準會暫停降息以及關稅政策不確定性風險高,仍看好美國公司債市機會。因為美國經濟衰退風險仍低、企業違約率可望持續低於長期平均,投資人對收益型資產的需求仍強烈。然因未來隨著更多政策明朗化後,市場表現分化的程度會擴大,需要有主動管理的專業團隊嚴選持債、管控風險並爭取收益機會。

富蘭克林坦伯頓精選收益基金(本基金有相當比重投資於非投資等級之高風險債券且基金之配息來源可能為本金)為複合債券型基金,截至2月底持債到期殖利率為6.01%,平均4.97年到期,投組以高品質債為多,並分散配置於美國公債、投資級公司債和非投資級公司債,可為投資人一站購足主要收益資產的核心選擇。

環球債券美元型基金績效表現。(圖/富蘭克林)

富蘭克林坦伯頓公司債基金(本基金主要係投資於非投資等級之高風險債券及符合美國Rule 144A規定之私募性質債券且基金之配息來源可能為本金)截至2月底持債到期殖利率為7.06%,平均3.54年到期。基金加碼金融、能源與工業等循環性產業,看好具產業領導地位和財務狀況佳的公司債,準備迎接川普親商政策落地的行情。

「到期殖利率」:為基金所有持債之加權平均到期殖利率,其乃假設每一債券均持有至到期且期間所收的債息均滾入再投資計算而得的平均年收益率。納入計算之資產皆包括所有持債。基金持債到期殖利率不代表基金報酬率或配息率。

非投資等級債券基金警語:本基金經金融監督管理委員會核准,惟不表示絕無風險。由於非投資等級債券之信用評等未達投資等級或未經信用評等,且對利率變動的敏感度甚高,故本基金可能會因利率上升、市場流動性下降,或債券發行機構違約不支付本金、利息或破產而蒙受虧損。本基金不適合無法承擔相關風險之投資人。基金經理公司以往之經理績效不保證基金之最低投資收益;基金經理公司除盡善良管理人之注意義務外,不負責本基金之盈虧,亦不保證最低之收益,投資人申購前應詳閱基金公開說明書。本基金較適合投資屬性中風險承受度較高之投資人,投資人投資以非投資等級債券為訴求之基金不宜占其投資組合過高之比重,投資人應審慎評估。

【原文出處】聯準會再暫停降息 專家:建議精選債市防川普亂流

《民視新聞網》提醒您:內容僅供參考,投資人於決策時應審慎評估風險,並就投資結果自行負責。