富蘭克林股票團隊認為,Nvidia在DeepSeek-R1模型發布後下跌,因AI基礎設施支出受到質疑,讓Nvidia面臨更大的不確定性,但隨運算需求持續成長,Nvidia仍有望從長期趨勢中受益。我們以提高生產力、提高效率、降低成本來看待AI對經濟的好處,相信在效率提高和創新的支持下,AI的經濟影響可能會為全球各產業帶來巨大變革,而AI模型成本大幅降低將推動更多開發活動,並最終增加終端用戶對推論運算的需求,機會也將轉向由這些AI模型產生的實際應用,進而有利於軟體領域。

DeepSeek的AI模型發布後也讓1965年的傑文斯悖論(Jevons paradox)受到矚目,其認為隨技術進步降低資源使用成本,整體需求將會增加,最終反而使總資源消耗量增加,換言之,更便宜、更普遍的技術將增加「需求」,為更快的大型語言模型(LLM)創新打開大門。美國銀行更直指,DeepSeek對應用程式層的AI公司有正面影響,如:微軟的Copilot、ServiceNow的Now Assist、Salesforce的Agentforce、HubSpot的Breeze AI、Intuit的QuickBooks和TurboTax,因較低的運算成本能提高AI產品利潤率。

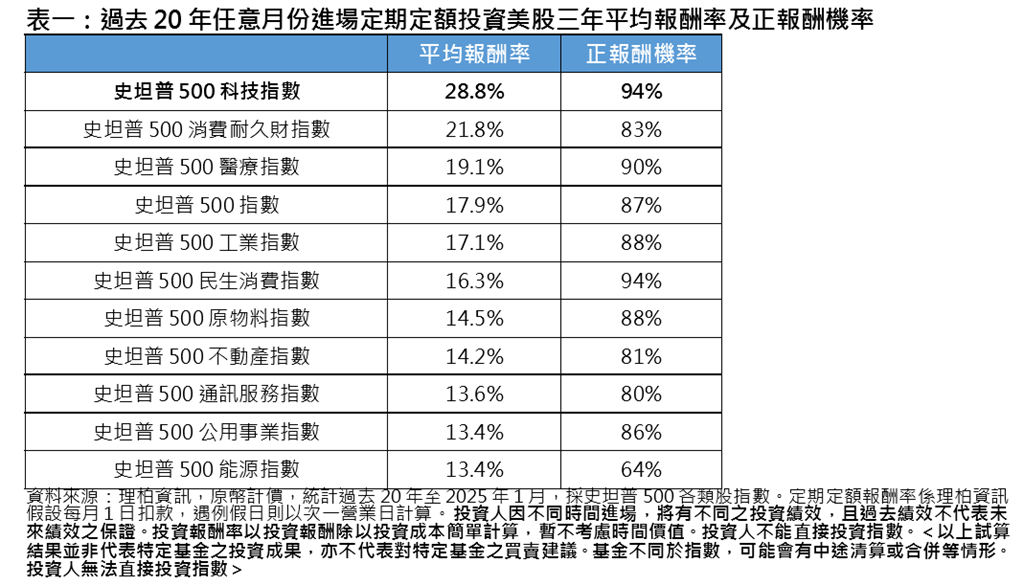

富蘭克林坦伯頓創新科技基金聚焦於「創新投資」,團隊自1968年以來便開始投資「創新」領域,主要布局於具有創新題材的企業,能運用「新科技、新產品、新構想、新方法」以及能受惠於動態的全球經濟環境的「新產業生態」企業,目前聚焦於顛覆性商業、基因突破、智能機器、能源轉型、指數級數據等五大主題,而前述被美國銀行點名的各家企業都是本基金的持股,一檔基金為投資人掌握當前市場最主流的投資焦點。

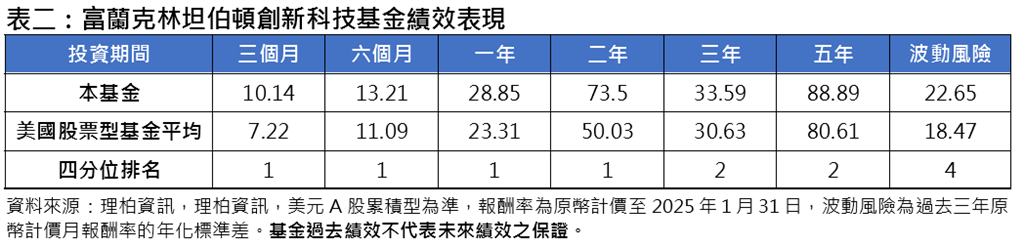

富蘭克林證券投顧表示,市場除了聚焦DeepSeek帶來的重大影響外,川普政策也是市場關注焦點,川普考慮祭出「對等關稅」讓市場感到不安,可能加劇通膨疑慮,不過,川普在2/7(五)的談話暗示「他將對等關稅視為10-20%普遍關稅的替代方案」,若真如此,將有望降低美國關稅大幅上升的可能性,此外,當前美國經濟仍穩健,有助支撐美股企業獲利,長遠來看,美股可望在創新科技引領下維持長多格局,根據統計,過去20年來,任意月份進場定期定額投資史坦普500指數三年,平均報酬率為17.9%,若投資於具創新題材的科技股,平均報酬率更達28.8%,上漲機率超過九成,另投資人也可藉由美國穩定月收益平衡型基金或複合債券型基金為核心,並搭配定期定額投資創新科技基金來打造攻守兼備投資組合。

【新興市場警語】本基金之主要投資風險除包含一般股票型基金之投資組合跌價與匯率風險外,與成熟市場相比須承受較高之政治與金融管理風險,而因市值及制度性因素,流動性風險也相對較高,新興市場投資組合波動性普遍高於成熟市場。基金投資均涉及風險且不負任何抵抗投資虧損之擔保。投資風險之詳細資料請參閱基金公開說明書。

【原文出處】DeepSeek加速AI普及? 專家分析如何迎接AI時代巨浪

《民視新聞網》提醒您:內容僅供參考,投資人於決策時應審慎評估風險,並就投資結果自行負責。