在資產配置方面,全球股票的配置從上月的淨35%加碼下滑至淨6%加碼,有淨13%的經理人維持減碼債券,但若全面貿易戰爆發,經理人則看好黃金及公債的表現。在各區域股票中,美國股票由淨17%加碼反轉為淨23%減碼,高達40個百分點的下降幅度也成為有史以來最大的月度跌幅;淨39%的經理人轉為加碼歐元區股票,新興市場股票也提升至淨20%加碼;日本股票則維持在淨1%減碼。此外,看好價值股打敗成長股的比例持續攀升。

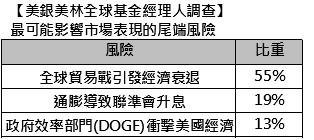

在尾端風險方面,全球貿易戰引發經濟衰退為最令人擔憂的三大尾端風險之首,通膨導致聯準會升息居次,擔心政府效率部門(DOGE)衝擊美國經濟則首次進入前三大尾端風險。在擁擠交易方面,「做多科技七雄」仍為最擁擠交易,而「做多歐股」則居次。

以上資料依據彭博資訊,三月份美銀美林經理人調查於3/7~3/13進行,對管理4,770億美元資產的205位經理人進行調查。

富蘭克林證券投顧表示,川普依然將關稅政策和貿易威脅視為談判的籌碼,即便政策已經生效,仍需密切關注其實施範圍是否如預期般廣泛,或仍有談判空間。短期內市場震盪在所難免,但其減稅和監管放鬆的政策有望促使美股在跌深後反彈。在核心配置上,首選美國平衡型基金,並透過美國非投資等級債券基金來獲取收益,並把握未來聯準會可能的降息機會。在股市策略方面,建議已進場的投資者保持靜觀其變,而空手的投資者則應耐心分批布局,建議以大額定期定額加碼科技/創新科技/美國小型股票型基金,並可搭配防禦中帶有成長利基的公用事業,同時留意大中華股市及俄烏停火受惠標的(歐股、東歐及新興市場)的操作機會。

富蘭克林坦伯頓公司債基金(本基金主要係投資於非投資等級之高風險債券及符合美國Rule 144A規定之私募性質債券且基金之配息來源可能為本金)經理人葛倫‧華勒表示,地緣緊張升溫、關稅可能潛在導致全球貿易戰,及在通膨壓力仍存下政策結果的不確定性將使市場相對動盪,非投資等級債市投資更須講究精選持債與著重品質,看好具產業領導地位與財務流動狀況佳的企業,其中金融與能源特別受惠於監管鬆綁,而工業則受惠於製造業回流下的各種設備及運輸需求。

富蘭克林坦伯頓穩定月收益基金(本基金有相當比重投資於非投資等級之高風險債券且基金之配息來源可能為本金)經理人愛德華.波克認為,市場各項變數都將使短線波動偏高,建立跨資產、跨風格與跨標的間低相關性的投資組合將有助於抵禦市場波動,且收益也有助於緩衝市場下檔風險。穩定配發股利且股利持續成長的多半是財務結構強韌、有穩定現金流且具備市場機會與競爭優勢的企業,長期表現較能禁得起市場考驗,債市則應廣佈公債、機構房貸抵押債、投資級債與非投資級債以掌握各類收益機會。

富蘭克林股票團隊投資長暨富蘭克林坦伯頓科技基金經理人強納森‧柯堤斯表示,面對川普關稅,美國通膨存在不確定性,聯準會可能保持停看聽基調,但當前美國經濟仍持穩,有助支撐美股企業獲利,投資人應關注超大規模企業的資本支出趨勢和獲利前景,藉此了解企業將如何應對這些效率進步,最終,透過創新來降低創建AI的成本,將使AI產業進入一個變革性成長的新階段,將重點轉向模型應用,而這正是AI改變我們經濟的漫長旅程的一部分。

富蘭克林坦伯頓互利歐洲基金經理人瑪丹娜‧賀摩茲認為,隨著歐洲市場逐步提升競爭力,投資機會日益顯著。德國的政治變革預期將帶來政策上的新氣象,進一步推動經濟成長,而若俄烏達成和平協議,將大幅提升歐洲的信心,並可能降低能源成本,為市場復甦注入動力。歐洲企業以穩健的股利和全球市場機會吸引價值投資者,預期2025年初歐股的強勁趨勢將持續,成為投資者關注的焦點。

注意:本文不代表對任一個股的買賣建議。投資人申購本基金係持有基金受益憑證,而非本文提及之投資資產或標的。

【原文出處】牛市崩盤?美林經理人調查七成預期美經濟走弱

《民視新聞網》提醒您:內容僅供參考,投資人於決策時應審慎評估風險,並就投資結果自行負責。